随着全球能源形势趋紧,使用可再生、可持续的新能源取代传统能源成为了各国实现碳中和目标的必经之路,光伏产业成为高速发展的热点领域。经济性是驱动任何一个产业发展的核心力量,美国制定了一系列政策、法规用以鼓励光伏产业的发展。从近期通过的《通胀削减法案》中不难看出美国大力扶持本土光伏产业发展的决心。

美国是全球主要的光伏市场之一,现有的光伏支持政策大致可以分为财政激励、管理类政策、财政补贴、本土贸易保护四大类,各类政策随国际市场变化而不断调整完善。通过政府政策的加强引导,有效驱动国内光伏产业发展。

财政激励:税收抵免是推动美国光伏产业快速发展的重要助力

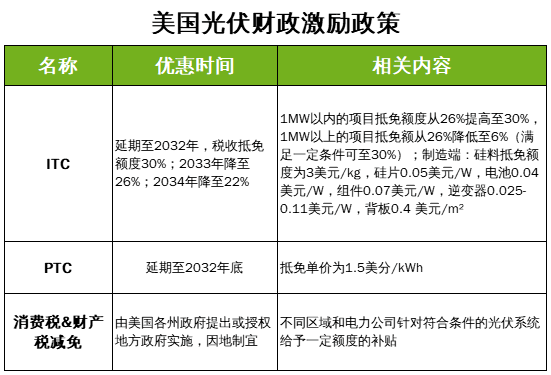

为了促进可再生能源发展,美国实行了多项以税收优惠与减免为核心的财政激励政策,包括ITC、PTC、消费税&财产税减免等,进一步降低光伏装机成本及持有成本。

ITC是美国联邦税收抵免政策,是过去美国光伏产业快速发展的核心驱动力。《通胀削减法案》提出将ITC政策延期10年至2032年,期间ITC抵免将从退坡后的26%上升至30%,到2033、2034年分别降至26%和22%。同时提出1MW以内的项目抵免额度从26%提高至30%,1MW以上的项目抵免额从26%降低至6%(满足一定条件可至30%),这些都是光伏市场的重大利好。更新后的ITC政策将利好户用和工商业小型项目,如政策落地,将进一步刺激美国本土光伏市场的发展。

PTC政策是为售卖电力的能源生产者提供的可再生能源电力生产税收抵免,降低通胀法案将原计划于2022年结束的PTC项目延期至2032年底。更新后的PTC政策抵免单价为1.5美分/kWh,随通货膨胀率上涨。简单来说,ITC是基于太阳能项目的前期成本,而PTC是基于项目的产出。因此PTC政策对高产出、低成本的项目有较大吸引力,例如大型地面项目。

除了ITC、PTC抵免政策外,还有消费税&财产税的激励政策,主要由美国各州政府提出或授权地方政府实施。美国大多数州政府都支持减免全部的财产税和销售税,不同区域和电力公司针对符合条件的光伏系统给予补贴,有效降低企业和个人的光伏系统采购及持有成本。

管理类政策:制度设计明确商业模式

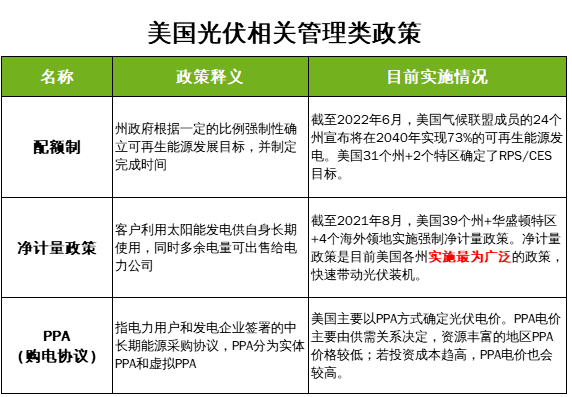

美国的光伏管理类政策一般指州政府利用法律法规、各种标准或约束性指标等方式,各地因地制宜,设立明确的目标,刺激需求的增长,其中包含配额制、净计量政策、PPA电价等几种主要的模式。

配额制目标由各州根据各地情况单独设定,有效地保障了各区域可再生能源的发展目标。截至2022年6月,美国气候联盟成员的24个州宣布将在2040年实现73%的可再生能源发电。根据统计,美国已有31个州及2个特区确立了明确的可再生能源发展目标。各州能源目标不断更新上调,显示出各地区坚定实现低碳目标的决心,从政策上支撑美国光伏产业高速增长。

净计量政策是目前美国各州实施最为广泛的政策,美国政府鼓励居民自发自用,同时多余电量可出售给电力公司。在净计量政策的刺激下,不仅节省了大范围建设光伏发电系统的成本,也很好地解决了并网消纳问题,提高光伏发电利用率。

PPA是发电企业与用电企业之间签订的协议,约定买方在一定期限内以约定的固定价格,购买到一定数量的可再生能源电力。近两年来,光伏产业链价格上涨,在电价上涨的背景下,PPA价格基本与当地电价呈现同步上涨的走势。2022Q1,美国光伏PPA价格达到36.31$/MWh,同比增长15.8%,环比增长6.0%。系统价格不变的情况下,PPA价格每上涨1$/MWh,对应IRR可以提升0.04pct左右。高经济性的政策是驱动美国市场需求的重要因子,PPA电价持续上涨,保障了良好的收益率。随着可再生能源成本的下降,光伏企业将有强劲动力发展PPA,以此获益。

财政补贴:最直接的扶持政策,推动产业发展

美国光伏产业快速发展离不开一个重要的推手,即财政补贴。财政补贴是国家为了实现特定的经济目标,由财政安排专项款项提供给相应的企业或项目,以扶持行业发展。近3年来,美国相关新能源财政补贴政策主要集中在新能源汽车与储能行业。

面临欧美电价大幅波动、能源危机持续发酵的大环境,美国补贴政策正在积极推动光伏产业的发展。在《通胀削减法案》中,计划通过提供10年税收抵免的补贴方式鼓励企业和个人安装屋顶光伏、热水器等。针对制造端生产环节,光伏组件、逆变器、储能电池均有一定的补贴,将有助于降低终端价格,引导更多企业和个人进入光伏领域。

本土贸易保护:大力发展本土光伏制造,降低进口依赖

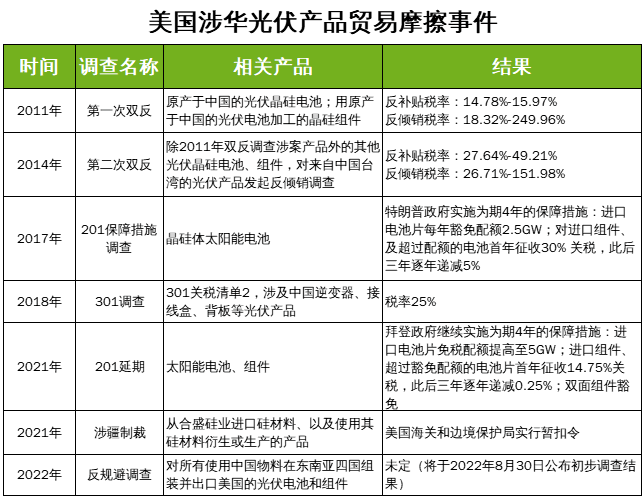

近十年来,美国对进口光伏产品采取多项贸易限制措施。美国开展本土贸易保护的背后,是美国渴望大力发展本土制造业和去“中国制造”的野心。美国通过限制生产国的商品出口,征收多轮关税,以支持和保护美国本土光伏产业的发展。但受限于人力成本、技术壁垒、产业链发展不均衡等影响,目前其制造业仍然不具竞争力。

美国的光伏市场主要依赖海外进口,本土几乎没有硅片和电池片的产能。根据美国能源信息署数据显示,2021年美国可用组件出货量30.45GW,其中进口光伏组件22.97GW,占比75%,本土生产量仅有4.23GW,占比不到14%。进口来源地区中,49.2%的组件来自中国内地、中国台湾、新加坡和越南,几乎占据半壁江山。21.7%来自韩国、泰国,阿特斯、天合光能、腾晖、正泰等在泰国设有工厂,技术和成本优势都遥遥领先的中国光伏产业链占据了主导地位。

就目前而言,已板上钉钉的《通胀削减法案》将会大大刺激美国本土光伏产业链的发展,而美国若想要建立属于自己的产线,必然需要大量的光伏生产设备。中国光伏设备性能领先全球,美国很难完全脱离中国建立本土的光伏制造产线,中国光伏设备厂商将率先获得利好。

据美国能源信息署报告显示,2022年,美国计划安装的太阳能装机容量为17.8GW,然而2022年上半年,美国新增光伏发电装机容量仅4.2GW,远不足原计划的一半,想要完成目标,2022年Q3-Q4美国光伏装机就得加速提升。在本土政策的不断加持,以及高收益的经济性驱动下,美国光伏市场或将迎来一场大爆发。